Giá tính thuế TTĐB của hàng hóa, dịch vụ là giá bán hàng hoá, giá cung ứng dịch vụ của cơ sở sản xuất, kinh doanh chưa có thuế TTĐB, thuế bảo vệ môi trường (nếu có) và thuế GTGT.

Thuế tiêu thụ đặc biệt đối với dịch vụ

– Hoạt động kinh doanh vũ trường, karaoke, kinh doanh cơ sở massage.

– Hoạt động kinh doanh casino, kinh doanh các loại trò chơi trúng thưởng và các loại máy tương tự khác.

– Hoạt động kinh doanh đặt cược theo quy định của pháp luật.

– Họa động kinh doanh dịch vụ sân golf bao gồm cả dịch vụ cung cấp thẻ chơi golf, thẻ hội viên.

I. Thuế tiêu thụ đặc biệt (thuế TTĐB) là gì?

Thuế tiêu thụ đặc biệt (Thuế TTĐB) là loại thuế gián thu, đánh vào các loại hàng hóa, dịch vụ mang tính chất xa xỉ nhằm điều tiết việc sản xuất, nhập khẩu và tiêu dùng trong xã hội. Nhằm mục đích tăng ngân sách cho nhà nước và tăng cường quản lý sản xuất kinh doanh cho những hàng hóa, dịch vụ chịu thuế.

Đối tượng không chịu thuế tiêu thụ đặc biệt

Căn cứ theo Điều 3 Luật Thuế tiêu thụ đặc biệt và khoản 3 Nghị định 108/2015/NĐ-CP, hàng hóa theo quy định trên không thuộc diện chịu thuế tiêu thụ đặc biệt trong các trường hợp sau:

(1) Hàng hóa do cơ sở sản xuất, gia công trực tiếp xuất khẩu hoặc bán, ủy thác cho cơ sở kinh doanh khác để xuất khẩu;

- Hàng viện trợ nhân đạo, viện trợ không hoàn lại; quà tặng cho cơ quan nhà nước, tổ chức chính trị, tổ chức chính trị - xã hội, tổ chức chính trị xã hội - nghề nghiệp, tổ chức xã hội, tổ chức xã hội - nghề nghiệp, đơn vị vũ trang nhân dân, quà biếu, quà tặng cho cá nhân tại Việt Nam theo mức quy định của Chính phủ, bao gồm:

+ Hàng viện trợ nhân đạo, hàng viện trợ không hoàn lại, bao gồm cả hàng hóa nhập khẩu bằng nguồn vốn viện trợ không hoàn lại được cơ quan có thẩm quyền phê duyệt, hàng trợ giúp nhân đạo, hàng cứu trợ khẩn cấp nhằm khắc phục hậu quả chiến tranh, thiên tai, dịch bệnh;

+ Quà tặng của các tổ chức, cá nhân ở nước ngoài cho các cơ quan nhà nước, tổ chức chính trị, tổ chức chính trị - xã hội, tổ chức chính trị xã hội - nghề nghiệp, tổ chức xã hội, tổ chức xã hội - nghề nghiệp, đơn vị vũ trang nhân dân;

+ Quà biếu, quà tặng cho cá nhân tại Việt Nam theo định mức quy định của pháp luật.

- Hàng hóa vận chuyển quá cảnh hoặc mượn đường qua cửa khẩu, biên giới Việt Nam, hàng hóa chuyển khẩu theo quy định của Chính phủ;

- Hàng tạm nhập khẩu, tái xuất khẩu và tạm xuất khẩu, tái nhập khẩu không phải nộp thuế nhập khẩu, thuế xuất khẩu trong thời hạn theo quy định của pháp luật về thuế xuất khẩu, thuế nhập khẩu;

- Đồ dùng của tổ chức, cá nhân nước ngoài theo tiêu chuẩn miễn trừ ngoại giao; hàng mang theo người trong tiêu chuẩn hành lý miễn thuế; hàng nhập khẩu để bán miễn thuế theo quy định của pháp luật;

(3) Tàu bay, du thuyền sử dụng cho mục đích kinh doanh vận chuyển hàng hoá, hành khách, khách du lịch;

(4) Xe ô tô cứu thương; xe ô tô chở phạm nhân; xe ô tô tang lễ; xe ô tô thiết kế vừa có chỗ ngồi, vừa có chỗ đứng chở được từ 24 người trở lên; xe ô tô chạy trong khu vui chơi, giải trí, thể thao không đăng ký lưu hành và không tham gia giao thông;

(5) Hàng hoá nhập khẩu từ nước ngoài vào khu phi thuế quan, hàng hoá từ nội địa bán vào khu phi thuế quan và chỉ sử dụng trong khu phi thuế quan, hàng hoá được mua bán giữa các khu phi thuế quan với nhau, trừ xe ô tô chở người dưới 24 chỗ.

Những loại hàng hóa, dịch vụ không chịu thuế tiêu thụ đặc biệt

Theo quy định tại Điều 3 Luật Thuế tiêu thụ đặc biệt 2008 được sửa đổi vào năm 2014 quy định về những mặt hàng, hàng hóa, dịch vụ cung ứng không chịu thuế tiêu thụ đặc biệt bao gồm:

– Các loại hàng hóa do cơ sở sản xuất gia công trực tiếp hoặc bán, ủy quyền cho cơ sở kinh doanh khác xuất khẩu.

– Các loại hàng hóa nhập khẩu bao gồm:

– Tàu bay, du thuyền được sử dụng với mục đích kinh doanh vận chuyển hàng hóa, vận chuyển hành lý, vận chuyển hành khách.

– Các loại xe chuyên dụng phục vụ cho người dân theo quy định của nhà nước bao gồm xe cứu thương, xe luân chuyển phạm nhân, xe ô tô thiết kế, xe tang lễ, xe được sử dụng tại các khu vui chơi, giải trí.

– Các loại hàng hóa được nhập khẩu và bày bán ở khu phi thuế quan.

Đối tượng chịu thuế tiêu thụ đặc biệt theo quy định?

Đối tượng chịu thuế tiêu thụ đặc biệt theo quy định?

Các đối tượng chịu thuế tiêu đặc biệt được quy định tại Điều 2 Luật Thuế tiêu thụ đặc biệt 2008 (sửa đổi 2014) và Khoản 2 Nghị định 108/2015/NĐ-CP như sau:

- Hàng hóa chịu thuế tiêu thụ đặc biệt

Lưu ý: Hàng hóa chịu thuế tiêu thụ đặc biệt phải là các sản phẩm hàng hóa hoàn chỉnh, không bao gồm bộ linh kiện để lắp ráp các hàng hóa này.

- Dịch vụ chịu thuế tiêu thụ đặc biệt

Luật thuế tiêu thu đặc biệt và các văn bản hướng dẫn mới nhất

Luật thuế tiêu thu đặc biệt và các văn bản hướng dẫn mới nhất bao gồm:

Lưu ý: Trước khi tìm hiểu về thuế tiêu thụ đặc biệt, bạn có thể tìm hiểu những thông tin tổng quan cần biết về thuế trước trong bài viết dưới đây.

Thuế tiêu thụ đặc biệt là gì?

Thuế tiêu thụ đặc biệt (hay còn được gọi tắt là thuế ttđb) là loại thuế gián thu đánh vào một số loại hàng hóa, dịch vụ có tính chất xa xỉ nhằm cân bằng, điều tiết mức độ sản xuất và tiêu dùng trên thị trường. Thuế tiêu thụ đặc biệt không chỉ điều tiết lượng sản xuất hàng hóa mà còn điều tiết mạnh mẽ đến thu nhập của người tiêu dùng. Từ đó góp phần nâng cao Ngân sách Nhà nước, tăng cường hoạt động quản lý sản xuất hàng hóa, dịch vụ chịu thuế.

Người thực hiện đóng thuế tiêu thụ đặc biệt là cơ sở sản xuất, kinh doanh hàng hóa nhưng người chịu thuế là người tiêu dùng cuối cùng.

Lưu ý: Bạn có thể tìm hiểu thêm về thuế gián thu trong bài viết dưới đây.

V. Các câu hỏi thường gặp khi tính thuế tiêu thụ đặc biệt

1. Thời điểm xác định thuế TTĐB đối với ngành kinh doanh massage, karaoke, bar… là khi nào?

Là thời điểm đã hoàn thành xong dịch vụ không phân biệt đã thu được tiền hay chưa thu được tiền.

2. Công ty tôi có đăng ký ngành nghề kinh doanh về mảng du lịch, khi công ty chúng tôi mua du thuyền về mục đích cho khách hàng du lịch dịch vụ ngắm hoàng hôn trên sông. Thì công ty chúng tôi khi mua du thuyền này có phải chịu thuế TTĐB không?

Theo quy định về Luật Thuế TTĐB, du thuyền sử dụng cho mục đích vận chuyển hàng hóa, vận chuyển hành khách và vận chuyển hành khách du lịch thì du thuyền đó sẽ không phải chịu thuế TTĐB.

3. Trong tháng 05/2021, công ty chúng tôi có mua mặt hàng rượu có chịu thuế TTĐB để xuất khẩu nhưng do dịch Covid nên chúng tôi chỉ xuất khẩu được 1 phần, phần còn lại chúng tôi bán trong nước. Như vậy, trong tháng 05/2021 chúng tôi phải kê khai và nộp thuế TTĐB như thế nào?

Rượu là mặt hàng chịu thuế TTĐB nếu nhập khẩu và tiêu dùng trong nước, đối với trường hợp xuất khẩu rượu ra nước ngoài sẽ thuộc đối tượng không chịu thuế TTĐB, số lượng còn lại khi bán trong nước sẽ phải kê khai và nộp thuế TTĐB trong tháng 05/2021.

Mai Hoàng - Phòng Kế toán Anpha

Đối tượng chịu thuế tiêu thụ đặc biệt

Những đối tượng chịu thuế tiêu thụ đặc biệt được quy định tại Điều 2 Luật Thuế tiêu thụ đặc biệt 2008 sửa đổi 2014 và Khoản 2 Nghị định 108/2015/NĐ-CP cụ thể như sau:

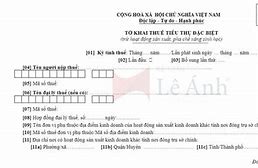

Một số mẫu tờ khai thuế tiêu thụ đặc biệt

Có nhiều loại mẫu tờ khai thuế tiêu thụ đặc biệt như mẫu số 01/TTĐB; mẫu số 01-2/TTĐB; … Các bạn có thể xem và tải về một số mẫu trong bài viết xem thêm dưới đây.

Trên đây là những thông tin về thuế tiêu thụ đặc biệt mà MISA MeInvoice gửi đến bạn đọc trong nội dung bài viết trên. Hy vọng thông qua những nội dung trên, bạn đọc sẽ hiểu được cách áp dụng thuế tiêu thụ đặc biệt đối với các loại hàng hóa và dịch vụ chịu thuế. Nếu bạn thấy nội dung bài viết hữu ích, hãy chia sẻ bài viết này đến với những người khác cũng đang quan tâm và có ý định tìm hiểu về thuế tiêu thụ đặc biệt.

Ngoài ra, nhằm đáp ứng kịp thời nhu cầu chuyển đổi và sử dụng chứng từ thuế TNCN điện tử theo Nghị định 123, Thông tư 78, Công ty cổ phần MISA đã phát hành phần mềm MISA AMIS Thuế TNCN đáp ứng đầy đủ các nghiệp vụ chứng từ điện tử mới nhất, cùng với nhiều lợi ích tuyệt vời như:

Video giới thiệu phần mềm MISA Amis Thuế TNCN

Nếu Quý doanh nghiệp quan tâm và có nhu cầu tư vấn miễn phí về phần mềm MISA AMIS Thuế TNCN, hãy nhanh tay đăng ký tại đây, bộ phận chăm sóc khách hàng của Công ty Cổ phần MISA sẽ liên hệ lại trong thời gian muộn nhất là 30 phút kể từ khi nhận được yêu cầu của Quý doanh nghiệp:

Thuế tiêu thụ đặc biệt (thuế TTĐB) là gì? Đối tượng chịu/không chịu thuế TTĐB? Cách tính, công thức tính thuế TTĐB (bia rượu, ô tô, điều hòa…) như thế nào? Anpha sẽ giải đáp (kèm ví dụ) tại bài viết này.